Ante la multitud de demandas que se están presentando ante los Juzgados de lo Mercantil respecto de la nulidad de las cláusulas “suelo-techo”, se hace un repaso de las principales alegaciones que tales demandas deben contener para llegar a una resolución favorable en cuanto a tal declaración, así como a la devolución de los intereses indebidamente cobrados por las entidades financieras.

Face to the multitude of claims that are being presented in the Commercial Courts regarding the nullity of the “floor-roof” clause, a review of the main allegations those claims should include in order to reach a favorable resolution with respect to that clause, as well as the devolution of the illegally collected interests by the banks is presented.

Sumario:

1. Concepto de cláusulas abusivas en la Ley de Consumidores y Usuarios

4. Declaración de nulidad por error en el consentimiento y falta de información suficiente

5. Devolución de intereses. Efectos de la nulidad

En los últimos tiempos, se han presentado multitud de demandas en reclamación de la nulidad de las cláusulas denominadas “suelo” y “techo”, cláusulas que habitualmente están incluidas en cualquier préstamo hipotecario que se precie, consistiendo ambas en limitar la aplicación de los tipos de interés, tanto por debajo de la cláusula “suelo” en beneficio de la entidad bancaria, como por encima de la cláusula “techo” en “beneficio” del prestatario, es decir, de la persona que contrata con la entidad bancaria un préstamo hipotecario para la compra de un bien mueble o inmueble.

Estas cláusulas han sido objeto de pormenorizado análisis, dadas las consecuencias que ha tenido la crisis en los préstamos hipotecarios, ya que se realizaron de forma muy generalizada en los tiempos de bonanza económica, y con la debacle económica de los últimos años, han hecho que muchas personas individuales y familias enteras hayan sido desahuciadas y hayan quedado deudores de por vida por el impago de dichos préstamos al no poder hacer frente a los mismos.

Evidentemente, en el momento del “boom económico”, nadie se planteaba si su escritura contenía cláusulas abusivas o no, se firmaba y se confiaba en la entidad bancaria con la que se contrataba el préstamo, en el notario con el que se firmaba y con la inmobiliaria (en la mayoría de los casos los préstamos se hacían para la adquisición de vivienda) con la que se estuviera realizando la compra. Se entendía, pues, que el firmar un préstamo era algo tan generalizado que no podía ser posible que fuera algo ilegal lo que se estuviera firmando, y realmente, no era ilegal, es decir, por la libertad que establece el Código Civil al contratar se entendía que las cláusulas que hubiera en un contrato de compraventa, siempre que tuviera todas las condiciones esenciales de contratación del Código Civil, y legislación complementaria, eran válidas, y no se planteaba la abusividad de ninguna de las maneras. Es más, aún aplicándose en la mayoría de los casos, por ser particulares, la Ley de Consumidores y Usuarios no se detectaba incumplimiento o abuso alguno, o al menos, no se le daba excesiva importancia, se asumía que eran cláusulas necesarias y que el banco tenía que asegurarse el pago con las mismas.

1. Concepto de cláusulas abusivas en la Ley de Consumidores y Usuarios

A partir del año 2007, comienza la crisis, los impagos, los ERES, los despidos, y con todo ello, los desahucios, ahí es cuando se analizan los contenidos de las escrituras públicas con préstamo hipotecario, y surge la cuestión de la abusividad de las cláusulas “suelo”, conforme al art. 82.1 del Texto Refundido para la Defensa de Consumidores y Usuarios son cláusulas abusivas "todas aquellas estipulaciones no negociadas individualmente y todas aquellas prácticas no consentidas expresamente que, en contra de las exigencias de la buena fe causen, en perjuicio del consumidor y usuario, un desequilibrio importante de los derechos y obligaciones de las partes que se deriven del contrato", y añade, en el apartado tercero del mismo artículo que "el carácter abusivo de una cláusula se apreciará teniendo en cuenta la naturaleza de los bienes o servicios objeto del contrato y considerando todas las circunstancias concurrentes en el momento de su celebración, así como todas las demás cláusulas del contrato o de otro del que éste dependa" y, a continuación, en los arts. 85 a 90 de la citada Ley, se establece un catálogo de cláusulas que de estar alguna de ellas incluidas en un contrato celebrado entre un empresario y un consumidor se considerarán abusivas.

Asimismo, el art. 8.2 LCGC señala que, en particular, serán nulas las condiciones generales que sean abusivas, cuando el contrato se haya celebrado con un consumidor, aquellas que no cumplan los requisitos que relaciona el art. 10 de la Ley 26/1984, de 19 de julio, General para la Defensa de los Consumidores y Usuarios (concreción, claridad, sencillez, buena fe y justo equilibrio entre los derechos y obligaciones de las partes etc.), y, en todo caso las definidas en el art. 10 bis) y Disposición Adicional primera. Remisión que, deben entenderse referida, al texto actualmente vigente en dicha materia anteriormente.

2. Requisitos de abusividad

En aplicación de estos preceptos, dos son los requisitos que debe reunir la cláusula para ser abusiva: causar un perjuicio del consumidor, consistente en un desequilibrio importante de los derechos y obligaciones que se deriven del contrato, y ser contraria a las exigencias de la buena fe. En este caso, la cláusula es, por ello, absolutamente desproporcionada.

Realidad que debe aunarse, por mandato del art. 82.3 LGDCU, con las especialidades del sector financiero, y el conocimiento que el banco tiene de la evolución de los tipos de interés, tras realizar un cálculo de todas las variantes normales que pudieran concurrir y tenerse en cuenta.

Recuérdese, en todo caso, el especial deber de información, que no significa negociación, que debe adornar la contratación bancaria y la actuación de las entidades financieras en general, dotando de claridad y transparencia a las operaciones que se realizan en dicho sector de la actividad económica, por la especial complejidad del sector financiero y la contratación en masa, pues sólo un consumidor bien informado puede elegir el producto que mejor le conviene a sus necesidades y efectuar una correcta contratación. Con ello, se evidencia una falta absoluta de buena fe, por parte de la entidad bancaria, la cual omite información sobre una cláusula desequilibrada conscientemente a partir de sus especiales fuentes de conocimiento.

3. Jurisprudencia aplicable

Extremos sobre los que han recaído numerosas resoluciones, al haberse generalizado este tipo de cláusulas en el mercado, y ser multitud los consumidores que, recurren al auxilio de los tribunales para denunciar su imposición. De ellas, son ejemplos los siguientes:

En primer lugar, la sentencia de la Audiencia Provincial de Cáceres, Sección 1.ª, de fecha 19 de junio de 2012, la cual afirma que "La entidad financiera sabe, desde que predispone la cláusula 'suelo' que la misma entrará en funcionamiento, sin duda alguna, como aquí ha sucedido y, al tiempo, reviste de falso ropaje recíproco dicha cláusula, con el establecimiento de otra, supuestamente beneficiosa para el consumidor y perjudicial para la entidad, que impide la subida de tipos de interés a partir de un hecho absoluta y totalmente irreal: que los tipos de interés suban del 12%. Ese techo no se ha aplicado nunca en la vida del contrato y es desconocido en los últimos años, sin que sea de ninguna manera previsible su operatividad práctica. Sin embargo, la cláusula suelo se ha aplicado frecuentemente, impidiendo que el consumidor disfrute de la bajada de los tipos de interés, más allá del umbral establecido". De ese modo, disimula la cláusula que se quiere predisponer, con otra que sabe que nunca tendrá virtualidad práctica, todo ello en un acto de clara contradicción con la buena fe; en un acto, por ello, claramente abusivo y que, por tanto, debe provocar la nulidad de la cláusula como acertadamente estableció el juzgador de la instancia». La sentencia del mismo Tribunal de fecha 23 de mayo de 2012, que señala que "no existe proporción entre los límites de interés. La entidad financiera se protege frente a una sustancial bajada de los tipos de interés".

La sentencia de la Audiencia Provincial de Burgos dictada el 23 de marzo de 2012, se posiciona sobre límites concretos, declarando nula "la cláusula que establece que el tipo de interés variable estará limitado a un mínimo del 5,50% y un máximo del 17,50%. En el supuesto referido, el tipo de la hipoteca ascendía al tiempo de la firma de la escritura a 5,794% -4,994% Euribor + 0,80 diferencial-, por lo que se constataba que las limitaciones al alza y a la baja no eran semejantes, al ser la relación desproporcionada por el lado del tipo de subida o techo, en relación al señalado como suelo. A tal efecto, haría falta que los tipos subieran un 11,706 % para que el consumidor tuviera beneficio, el cual sería obtenido por el banco con la rebaja de poco más de dos centésimas".

En esta misma línea, se mencionan otras sentencias significativas de Juzgados de lo Mercantil. Como ejemplo, la sentencia del Juzgado de lo Mercantil n.º 1 de León de fecha 11 de marzo de 2011, que razonaba "A fin de valorar la denunciada desproporción debe estarse al criterio impuesto en el art. 82.3 de la LGDCU, en cuya virtud 'el carácter abusivo de una cláusula se apreciará teniendo en cuenta la naturaleza de los bienes o servicios objeto del contrato y considerando todas las circunstancias concurrentes en el momento de su celebración, así como todas las demás cláusulas del contrato o de otro del que éste dependa'. Y es precisamente el presente marco contextual financiero el que permite extraer como conclusión del examen de la evolución del índice tomado como referencia en la cláusula (Euribor) que desde un punto de vista estadístico pueda calificarse de irreal la posibilidad de incremento de dicho índice por encima del 12% en el que la demandada viene fijando el límite superior en los contratos de préstamo hipotecario que redacta. Efectivamente, la evolución del Euribor facilitada por la propia demandada (documento nº 21) revela que el tipo más alto que ha llegado a alcanzar desde su inicio en 1999 es el de 5,384% registrado en septiembre de 2008, más que distante del límite superior contemplado por la condición general cuestionada. Y aun cuando es cierto, como señalaba la demandada, que otros índices tomados como referencia en los préstamos hipotecarios como el CECA o el MIBOR entre otros han alcanzado históricamente registros superiores al 12%, no cabe, porque así lo prohíbe el citado art. 82.3 de la LGDC, descontextualizar dicho dato de las circunstancias existentes en el momento en que se produjo, con un precio de mercado de la vivienda infinitivamente inferior al que ha conocido en los últimos años, y una duración correlativa del período pactado para la devolución del préstamo también notablemente más reducida. De hecho, en las condiciones en las que han sido convenidos los contratos de préstamo hipotecario afectados por la cláusula denunciada, con un precio medio de vivienda próximo a los 200.000 euros y una duración media del préstamo de entre 20 y 30 años, una hipótesis de evolución alcista del Euribor más allá del 12% no puede sino considerarse ajena a la realidad, y ello por razón de la imposibilidad de absorción por el mercado, en la medida en que buena parte de los prestatarios, habitualmente endeudados por la adquisición de vivienda en una proporción irracional de sus ingresos, carecerían de capacidad económica para hacer frente a tales cuotas, y las entidades de crédito verían más que reducida su principal fuente de ingresos, centrada en la venta de productos financieros y en particular de préstamos hipotecarios para la adquisición de vivienda, y seriamente amenazada su cuenta de resultados. Y aun cuando podría alegarse que las anteriores consideraciones, que se erigen en ratio decidendi fundamental de la apreciación del carácter abusivo de la condición general denunciada, responden a un proceso deductivo unilateral carente de un soporte fáctico y técnico bastante como para llevar a la declaración de la nulidad de aquella".

Cabe citar, asimismo, la sentencia del Juzgado de lo Mercantil n.º 2 de Alicante de fecha 23 de junio de 2011, que concluye que "Debemos tener presente que la naturaleza del contrato de préstamo no puede pasar inadvertida a la hora de valorar el posible desequilibrio de las prestaciones porque, aunque el Tribunal Supremo ha declarado que las partes pueden convenir transformar su naturaleza en consensual, lo cierto es que la generalidad de la doctrina y la jurisprudencia mantienen que salvo por la existencia de este pacto, el contrato de préstamo reviste una naturaleza real y unilateral, de tal forma que se perfecciona con la entrega del capital y desde ese momento únicamente se derivan obligaciones para la parte prestataria. Hablar de equilibrio de prestaciones cuando éstas no existen de forma bidireccional y cuando la posición de las partes, ya por la propia naturaleza del contrato, es manifiestamente dispar, puede tener difícil encaje".

4. Declaración de nulidad por error en el consentimiento y falta de información suficiente

Como hemos visto, numerosas resoluciones de nuestros tribunales han declarado la nulidad de las cláusulas suelo-techo cuando, bajo la aparente y formal reciprocidad, se encubre una situación ventajosa únicamente para la entidad bancaria, máxime teniendo en cuenta que la misma posee mayor información acerca de cuál va a ser la evolución futura del Euribor.

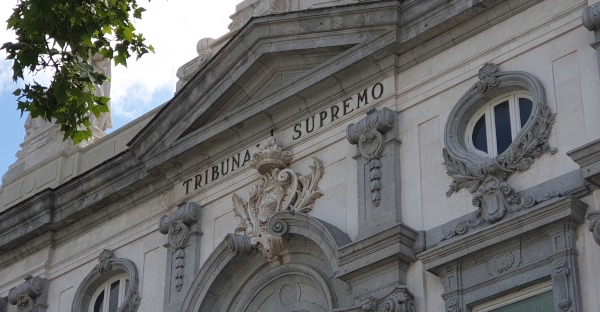

Estas decisiones judiciales se han visto confirmadas en la sentencia del Pleno de la Sala Primera del Tribunal Supremo, de 9 de mayo de 2013, que con estimación parcial del recurso de casación número 485/2012, ha declarado nulas las denominadas "cláusulas suelo" en los contratos de préstamo hipotecario a interés variable celebrados entre profesionales y consumidores, cuando haya falta de transparencia, aceptando que en los casos de falta de transparencia en la información facilitada por el Banco a los clientes la cláusula es radicalmente nula, todo ello en relación con la Sentencia TJUE de 14 de marzo de 2013. Esta sentencia ha establecido los parámetros que deben servir de base para observar la referida falta de transparencia:

"a) Falta información suficientemente clara de que se trata de un elemento definitorio del objeto principal del contrato.

b) Se insertan de forma conjunta con las cláusulas techo y como aparente contraprestación de las mismas.

c) No existen simulaciones de escenarios diversos relacionados con el comportamiento razonablemente previsible del tipo de interés en el momento de contratar.

d) No hay información previa clara y comprensible sobre el coste comparativo con otras modalidades de préstamo de la propia entidad, caso de existir, o advertencia de que al concreto perfil de cliente no se le ofertan las mismas.

e) En el caso de las utilizadas por el BBVA, se ubican entre una abrumadora cantidad de datos entre los que quedan enmascaradas y que diluyen la atención del consumidor".

No cabe duda que, la entidad financiera debe facilitar al cliente información específica sobre dicha cláusula, no siendo suficiente que la entidad financiera haga constar en la escritura de hipoteca la cláusula suelo.

Al tratarse la cláusula “suelo” de una cláusula abusiva, procede su declaración de nulidad, de conformidad con los arts. 8.2 LCGC y 83.1 del Texto Refundido de la Ley de Consumidores. La nulidad de la cláusula abusiva no conlleva la ineficacia del contrato, el cual puede subsistir sin la misma, con arreglo a lo dispuesto en los arts. 10 LCGC y 83.1 y 2 de la Ley de Consumidores. Y en este sentido, la integración es sencilla, tal y como previene el apartado segundo con remisión al art. 1.258 Código Civil, y los criterios que ofrece al respecto, la buena fe, el uso y la ley bajo el prisma de la propia naturaleza del contrato. A estos efectos, como determina el art. 83.2 de la Ley de Consumidores, "el Juez que declare la nulidad de dichas cláusulas integrará el contrato y dispondrá de facultades moderadoras respecto de los derechos y obligaciones de las partes, cuando subsista el contrato". El contrato, así pues, mantiene su vigencia, con eliminación de los límites, determinándose los intereses en función de la jurisprudencia del Tribunal Supremo, es decir, desde la resolución del TS de 9 de mayo de 2013.

Sobre la posibilidad de que el juez, apreciada la abusividad de la cláusula, pueda "moderar" su impacto modificando su contenido, el TJUE ha declarado en la sentencia de 14 de junio de 2012 (asunto C-618/2010), que los jueces nacionales están obligados únicamente a dejar sin aplicación la cláusula contractual abusiva, a fin de que ésta no produzca efectos vinculantes para el consumidor, sin estar facultados para modificar el contenido de la misma. Determinando que el contrato en cuestión debe subsistir, en principio, sin otra modificación que la resultante de la supresión de las cláusulas abusivas, en la medida en que, en virtud de las normas del Derecho interno, tal persistencia del contrato sea jurídicamente posible. Razona el Tribunal que si el juez nacional tuviera la facultad de modificar el contenido de las cláusulas abusivas que figuran en tales contratos, se eliminaría el efecto disuasorio de las normas protectoras del consumidor, en la medida en que los profesionales podrían verse tentados a utilizar cláusulas abusivas al saber que, aun cuando se declare su nulidad, el contrato se integrará por el juez nacional en lo que fuere necesario. Es por ello que la cláusula suelo-techo se tendrá por no puesta.

En consecuencia, al tratarse de una condición general de contratación con un claro carácter de abusiva, procede su declaración de nulidad, de conformidad con el citado art. 8 LCGC; sin que ello conlleve la ineficacia del contrato, el cual puede subsistir sin la misma, con arreglo al art. 10 del mismo texto legal. Y en este sentido, la integración es sencilla, tal y como previene el apartado segundo con remisión al art. 1258 CC, y los criterios que ofrece al respecto, la buena fe, el uso y la ley bajo el prisma de la propia naturaleza del contrato. El mismo mantiene su vigencia, con eliminación de ambos límites, determinándose los intereses a partir de la fórmula, en este caso, individualmente negociada, de tipo variable al Euribor más un punto.

En ningún caso, procedería integrar la cláusula de interés variable, debiendo ser expulsados los índices máximos y mínimos de referencia, sin alterar o aumentar (tal y como puede pretender la entidad financiera) el diferencial. Así, la sentencia del Tribunal de Justicia de la Unión Europea de 14 de junio de 2012, respondiendo a una petición de decisión prejudicial planteada por la Audiencia Provincial de Barcelona en relación a un proceso monitorio y el examen de oficio del carácter abusivo de una cláusula sobre intereses de demora. Dicha resolución sostiene que el juez nacional debe apreciar de oficio el carácter abusivo de una cláusula contractual incluida en el ámbito de aplicación de la Directiva 93/13 y, de este modo, subsanar el desequilibrio que existe entre el consumidor y el profesional. Es decir, el juez nacional no tiene una facultad, sino una obligación de pronunciarse sobre el carácter abusivo de una cláusula contractual tan pronto como disponga de los elementos de hecho y de Derecho necesarios para ello. Se razona que, si el juez nacional tuviera la facultad de integrar el contenido de las cláusulas abusivas que figuran en tales contratos, dicha facultad podría poner en peligro la consecución del objetivo a largo plazo previsto en el art. 7 de la Directiva 93/13; pues contribuiría a eliminar el efecto disuasorio que ejerce sobre los profesionales el hecho de que, pura y simplemente, tales cláusulas abusivas no se apliquen frente a los consumidores. Esto es, si el contrato se corrige, los profesionales podrían verse tentados a utilizar cláusulas abusivas al saber que, aun cuando llegara a declararse la nulidad de las mismas, el contrato podría ser integrado por el juez nacional en lo que fuera necesario, garantizando de este modo el interés de dichos profesionales. El propio Tribunal Supremo en la mencionada sentencia de 9 de mayo de 2013, en relación con la Sentencia TJUE de 25 de febrero de 2015, considera que la declaración de nulidad exige destruir sus consecuencias y borrar sus huellas como si no hubiesen existido y evitar así que de los mismos se deriven efectos, de acuerdo con la regla clásica.

5. Devolución de intereses. Efectos de la nulidad

Se solicitará, pues, que como efecto derivado de la nulidad peticionada, se condene a la entidad bancaria a devolver al cliente las cantidades que se hubieran podido cobrar en exceso durante la tramitación del procedimiento; a determinar en ejecución de sentencia, sobre las bases, en cumplimiento de lo pautado por el art. 219 LEC, de las sumas que se abonen durante dicho periodo conforme a la cláusula cuya vigencia se mantiene hasta una eventual sentencia estimatoria, y su diferencia con lo que se hubiera debido cobrar sin la aplicación del límite en cuestión, conforme a la fórmula pactada de tipo variable de Euribor más un punto.

Respecto a este extremo, la sentencia de Pleno del Tribunal Supremo de fecha 9 de mayo de 2013, vino a declarar la irretroactividad de la declaración de nulidad, y consecuentemente la improcedencia de devolver a los consumidores prestatarios las cantidades cobradas en aplicación de la cláusula suelo, en cuanto ejercitada una acción colectiva de cesación de condición general de contratación, ésta tiene carácter declarativo, y no puede contener una condena a devolver lo cobrado de más. Esto generó cierta confusión, porque se entendió que ello no quería decir que el cliente que vio cómo la cláusula de su contrato se declaraba nula en dicho escenario, no pudiera reclamar la cantidad correspondiente, en un procedimiento aparte; ni, desde luego, que el cliente no pudiera reclamar tales cantidades en una acción individual de nulidad como la que aquí se ejercita. En este sentido, son diversas las resoluciones dictadas con posterioridad a la indicada sentencia, en la que analizaban lo en ella dictaminado, concluyendo en la procedencia de devolver las cantidades cobradas en virtud de la cláusula declarada nula. Como ejemplo de las mismas, se citan, entre muchas otras, las sentencias del Juzgado de lo Mercantil n.º 2 de Málaga de 23 de mayo de 2013, Juzgado de lo Mercantil n.º 1 de Bilbao de fecha 19 de junio de 2013, y del Juzgado de lo Mercantil n.º 5 de Barcelona de fecha 17 de junio de 2013. Asimismo, se pronunciaron las sentencias de las Audiencias Provinciales de Álava de 9 de julio de 2.013, de Alicante de 12 y 23 de julio de 2013, de Cuenca de 30 de julio de 2013, de Murcia de 12 de septiembre de 2013, de Barcelona de 16 de diciembre de 2013, de Málaga de 12 de marzo de 2014, de Jaén de 27 de marzo y 27 de junio de 2014, y de Ciudad Real de 13 de octubre de 2014 (2).

Se trataba, en definitiva, de llevar a la práctica lo dispuesto en el art. 1303 CC, restituir las prestaciones recíprocas que hubieran sido objeto del contrato, o, en este caso, de la parte del contrato declarado nulo, aplicando el efecto disuasorio que impone la Directiva 93/13 al empresario que utiliza, de manera generalizada, cláusulas abusivas, al objeto de evitar que se reiteren en el futuro. Y en supuestos como el presente sólo se habían generado prestaciones en favor de la entidad demandada, dado que la cláusula techo no había entrado en funcionamiento (precisamente, la imposibilidad de que lo hiciera era uno de los argumentos esgrimidos), habiéndose generado un enriquecimiento injusto en favor de la entidad bancaria, que debía ser resarcido.

Sin embargo, para el Alto Tribunal no resulta trascendente en este punto el que se trate de una acción colectiva o de una individual, puesto que el conflicto jurídico es el mismo, y ante las respuestas dispares por parte de los Tribunales en cuanto a la devolución o no de las cuotas percibidas por las entidades prestamistas en aplicación de la cláusula suelo declarada abusiva, la sentencia del Pleno del Tribunal Supremo de 25 de marzo de 2015, con el voto particular de dos magistrados, clarifica su doctrina declarando que los efectos de restitución derivados de la declaración de nulidad de la cláusula se extenderán a los pagos de intereses efectuados en aplicación de ella posteriores a la fecha de publicación de la sentencia de 9 de mayo de 2013.

En conclusión, pues, tenemos que decir que las entidades bancarias están abocadas a suprimir las cláusulas “suelo-techo” por la línea que hoy día tiene la jurisprudencia Europea, y por ende, la española, tendente a declarar la nulidad de dichas cláusulas por considerarlas absolutamente abusivas e inaplicables, por lo que si no se realiza voluntariamente por dichas entidades bancarias, se llevará a cabo por los tribunales, teniendo todos la misma línea de actuación desde la sentencia del Tribunal Supremo de 9 de mayo de 2013.

6. Bibliografía

– Cláusulas suelo: ¿se puede negociar con el banco? Autor: Departamento Redacción Aranzadi. Colección DUO Aranzadi.

– La cláusula suelo en los Préstamos Hipotecarios. Autores: Jose María López Jiménez y Javier Arroyo Fiestas. Editorial Bosch, S.A.

– Sentencia Tribunal Supremo nº 1916/2013, Sala de lo Civil de 9 de mayo de 2013. Recurso de Casación y de Infracción Procesal nº 485/2012.

– Sentencias de TJUE de 14 de junio de 2012, 14 de marzo de 2013 y de 25 de febrero de 2015.