A la Proposición de Ley para el establecimiento de gravámenes temporales energético y de entidades de crédito y establecimientos financieros de crédito, presentada en el Congreso de los Diputados por los grupos Socialista y Unidas Podemos, para la introducción de dos nuevos gravámenes extraordinarios sobre los beneficios de las entidades financieras y las empresas del sector energético, se añade, a través de una enmienda, la configuración de un nuevo impuesto, también de carácter temporal y complementario del Impuesto sobre el Patrimonio, destinado a gravar a contribuyentes con determinados niveles de riqueza patrimonial.

Estas son las principales características de estos impuestos.

Gravamen temporal de entidades de crédito y establecimientos financieros de crédito

Esta nueva prestación que no es deducible en el Impuesto sobre Sociedades y no puede trasladarse a los clientes, constituyendo infracción grave el incumplimiento de la prohibición sancionada con una multa pecuniaria proporcional del 150 % del importe repercutido, presenta las siguientes características:

— Las entidades de crédito y establecimientos financieros de crédito cuya suma de ingresos por intereses y comisiones, determinada de acuerdo con su normativa contable de aplicación correspondiente al año 2019, sea igual o superior a 800 millones de euros, deberán satisfacer durante los años 2023 y 2024 el nuevo gravamen temporal.

— Cuando las entidades de crédito y establecimientos financieros de crédito formen parte de un grupo fiscal que tribute en el régimen de consolidación fiscal en el Impuesto sobre Sociedades, deberá satisfacer el gravamen temporal la entidad que sea representante de dicho grupo fiscal, de acuerdo con la normativa del Impuesto que resulte de aplicación, determinándose la suma de ingresos por intereses y comisiones por referencia a dicho grupo. Del mismo modo, cuando estas formen parte de un grupo mercantil y deban presentar las declaraciones del Impuesto sobre Sociedades en territorio común y en territorio foral, ya sea de forma individual o consolidada, la suma de los intereses y comisiones deberá computarse tomando en consideración las entidades y grupos que hayan declarado en territorio común y los que lo hayan hecho en territorio foral, siendo el obligado al pago de la totalidad del gravamen temporal la entidad que haya declarado de acuerdo con la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, o la que, de acuerdo con lo dispuesto en el apartado 2 del artículo 56 de dicha Ley, sea la representante del grupo fiscal que declare de acuerdo con dicha norma.

— El régimen sancionador aplicable será el resultante de la Ley 58/2003, de 17 de diciembre, General Tributaria.

— La obligación de pago nacerá el primer día del año natural y se deberá satisfacer durante los primeros 20 días naturales del mes de septiembre de dicho año.

— El importe de la prestación a satisfacer por cada obligado al pago será el resultado de aplicar el porcentaje del 4,8 % a la suma del margen de intereses y de los ingresos y gastos por comisiones que figuren en su cuenta de pérdidas y ganancias correspondiente al año natural anterior al de nacimiento de la obligación de pago, determinada de acuerdo con lo dispuesto en la normativa contable que sea de aplicación.

— Las entidades obligadas deberán ingresar durante los 20 primeros días naturales del mes de febrero siguiente al nacimiento de la obligación de pago de la prestación, en concepto de pago anticipado de dicha prestación, el resultado de multiplicar el porcentaje del 50 % sobre el importe de la prestación.

— La exacción, gestión, comprobación y recaudación de la prestación será competencia de los órganos correspondientes de la Delegación Central de Grandes Contribuyentes de la Agencia Estatal de Administración Tributaria y la revisión en vía administrativa de los actos relativos a la prestación se efectuará conforme a lo señalado en el título V de la Ley 58/2003, de 17 de diciembre, General Tributaria.

— Como novedad, el gravamen también se aplicará a las filiales de los bancos extranjeros con sucursal en España, independientemente del volumen de sus ingresos.

Gravamen temporal energético

Los principales operadores en el sector energético de energía eléctrica, de acuerdo con la Resolución de 10 de diciembre de 2020, de la Comisión Nacional de los Mercados y la Competencia, deberán satisfacer un gravamen energético con carácter temporal durante los años 2023 y 2024, cuyos rasgos principales son los siguientes:

— Estarán eximidos del pago del gravamen las personas y entidades en las que concurra cualquiera de las siguientes circunstancias:

a) Que el importe neto de la cifra de negocios correspondiente al año 2019 sea inferior a 1.000 millones de euros.

b) Que el importe neto de la cifra de negocios correspondiente, respectivamente, a los años 2017, 2018 y 2019, derivado de la actividad que hubiera determinado su consideración como operador principal de un sector energético no exceda del 50 % del total del importe neto de la cifra de negocios del año respectivo.

— Cuando las personas y entidades formen parte de un grupo fiscal que tribute en el régimen de consolidación fiscal en el Impuesto sobre Sociedades, de acuerdo con la normativa que resulte de aplicación, el importe neto de la cifra de negocios se determinará por referencia a dicho grupo. Del mismo modo, cuando estas formen parte de un grupo mercantil integrado por personas o entidades que deban presentar las declaraciones del Impuesto sobre Sociedades en territorio común y en territorio foral, ya sea de forma individual o consolidada, el importe neto de la cifra de negocios se determinará tomando en consideración las personas, entidades y grupos que hayan declarado en territorio común y los que lo hayan hecho en territorio foral.

— La obligación de pago nacerá el primer día del año natural y se deberá satisfacer en los primeros 20 días naturales del mes de septiembre de dicho año sin perjuicio del pago anticipado que se deberá efectuar.

— El importe de la prestación a satisfacer por cada obligado al pago será el resultado de aplicar el porcentaje del 1,2 % a su importe neto de la cifra de negocios del año natural anterior al del nacimiento de la obligación de pago que figure en su cuenta de pérdidas y ganancias, determinado de acuerdo con lo dispuesto en la normativa contable que sea de aplicación. No obstante, dicho importe de la prestación será minorado por la cuantía del pago anticipado que se hubiera ingresado.

— Las personas o entidades obligadas deberán ingresar durante los primeros 20 días naturales del mes de febrero siguiente al nacimiento de la obligación de pago de la prestación, en concepto de pago anticipado de dicha prestación, el resultado de multiplicar el porcentaje del 50 % sobre el importe de la prestación calculado conforme a lo dispuesto en el apartado anterior.

— El importe de la prestación y su pago anticipado no tendrán la consideración de gastos fiscalmente deducibles a efectos de la determinación de la base imponible del Impuesto sobre Sociedades, no pudiendo ser objeto de repercusión económica, directa o indirecta, teniendo la consideración de infracción muy grave el incumplimiento de la obligación a que se refiere el párrafo anterior y se sancionará con una multa pecuniaria proporcional del 150 % del importe repercutido.

— La exacción, gestión, comprobación y recaudación de la prestación queda atribuida a los órganos correspondientes de la Delegación Central de Grandes Contribuyentes de la Agencia Estatal de Administración Tributaria y la revisión en vía administrativa de los actos relativos a la prestación se efectuará conforme a lo señalado en el título V de la Ley 58/2003, de 17 de diciembre, General Tributaria.

Impuesto temporal de solidaridad de las grandes fortunas

Incorporado como enmienda a la Proposición de Ley para el establecimiento de gravámenes temporales energético y de entidades de crédito y establecimientos financieros de crédito, el Impuesto Temporal de Solidaridad de las Grandes Fortunas es un tributo de carácter directo, naturaleza personal y complementario del Impuesto sobre el Patrimonio que grava el patrimonio neto de las personas físicas de cuantía superior a 3.000.000 euros.

A los efectos de este impuesto, constituirá el patrimonio neto de la persona física el conjunto de bienes y derechos de contenido económico de que sea titular, con deducción de las cargas y gravámenes que disminuyan su valor, así como de las deudas y obligaciones personales de las que deba responder.

Entre otras características de esta nueva figura impositiva de carácter extraordinario y temporal, figuran las siguientes:

— Serán aplicables las normas del Impuesto sobre el Patrimonio para la determinación de los sujetos pasivos, supuestos de exención o determinación de la base imponible.

— En el supuesto de obligación personal, la base imponible se reducirá, en concepto de mínimo exento, en 700.000 euros.

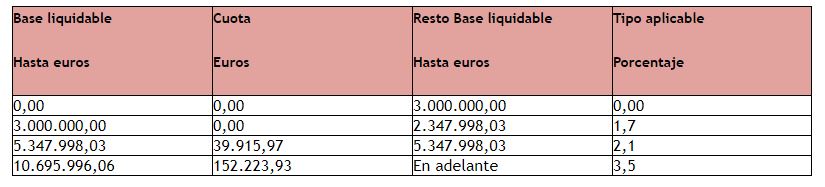

— Se gravará el patrimonio neto, considerando las exenciones, que supere 3.000.000 de euros, de acuerdo con la siguiente escala:

— Se habilita la aplicación de un límite conjunto similar al límite ya existente para las cuotas de IRPF y del Impuesto sobre el Patrimonio. En concreto, cuando la suma de las cuotas íntegras del IRPF, el Impuesto sobre el Patrimonio y el Impuesto de Solidaridad supere el 60 % de la base imponible del IRPF, se reducirá la cuota del Impuesto de Solidaridad hasta alcanzar dicho límite. No obstante, dicha reducción no podrá superar el 80 % de la cuota del Impuesto de Solidaridad previa a dicha reducción.

— Serán deducibles los impuestos satisfechos en el extranjero en los términos de la normativa del Impuesto sobre el Patrimonio en el caso de obligación personal de contribuir y sin perjuicio de lo que establezcan los tratados o convenios internacionales.— De la cuota resultante se deducirá la cuota del Impuesto sobre el Patrimonio efectivamente satisfecha.

— El impuesto se devengará el 31 de diciembre de cada año y se exigirá mediante autoliquidación, que se deberá presentar cuando resulte cuota a ingresar.

— Los no residentes no estarán obligados a presentar declaración, dado que estos contribuyentes tributan directamente al Estado por no estar cedido el rendimiento del Impuesto sobre el Patrimonio a ninguna comunidad autónoma, salvo que la cuota de este impuesto resulte a ingresar.

— El plazo de declaración queda pendiente de regulación por parte del Ministerio de Hacienda y Función Pública.

— Los supuestos en los que se deberá nombrar un representante, persona física o jurídica residente en España, antes del fin del plazo de declaración del impuesto, a efectos de su relación con la Administración Tributaria, son los siguientes:

a) Los sujetos pasivos no residentes en España que no lo sean en otro Estado miembro de la Unión Europea (UE) o en un Estado del Espacio Económico Europeo (EEE), en este último caso si existe normativa de asistencia mutua en materia de intercambio de información tributaria y recaudación en los términos de la Ley General Tributaria.

b) Los sujetos pasivos residentes en España que se ausenten de este territorio después de la realización del hecho imponible con destino a un tercer Estado que no pertenezca a la UE o al EEE (en este caso, de nuevo, si tiene normativa de asistencia mutua en materia de intercambio de información tributaria y recaudación), si su regreso a España se va a producir después de la finalización del plazo de presentación de la declaración del impuesto.

— Está previsto que el impuesto se aplique en los dos primeros ejercicios que se devenguen desde la entrada en vigor de la norma, por lo que el impuesto podría ser aplicable ya en relación con el patrimonio de 2022.